株式投資の経験が豊富な人であれば「空売り」のことは知っていると思いますが、これから株式投資を始める人や、株式投資を始めたばかりの人は「空売り」のことがまだよくわからないと思いますので、この記事で詳しく説明します。

また、「空売りは怖い」と思っている人もいると思いますが、空売りをしないほうが逆に怖いので、そのあたりも詳しく解説していきます。

この記事の目次

空売りの仕組みを図で解説

「空売り」というのは、まず株を売ります。

通常、株というのは買ってから売りますよね。当然、あらかじめ保有していないと売ることができないので、まずは株を買って、その株を売ることで利益をだすことができます。

ですが、空売りは株を保有していなくても売ることが出来ます。

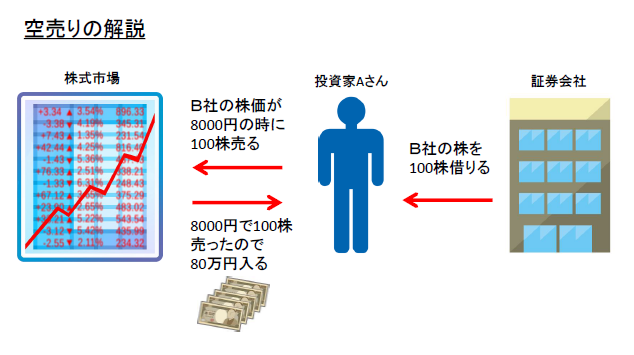

どういうことかと言うと、下の図のように、まず証券会社から株を借ります。

そして、借りた株を株式市場で売ります。例えば、証券会社からB社の株を100株借りて、株式市場でその株を売ったとします。

もし、B社の株価が8,000円なら、8,000円×100株で80万円で売ることが出来ますよね。ということは、投資家Aさんには80万円入ってくるということになります。

しかし、売った株はあくまでも証券会社から借りた株なので、証券会社にB社の株を100株返さなくてはいけません。すぐに返す必要はないですが、通常6か月以内に返さなくてはいけません。

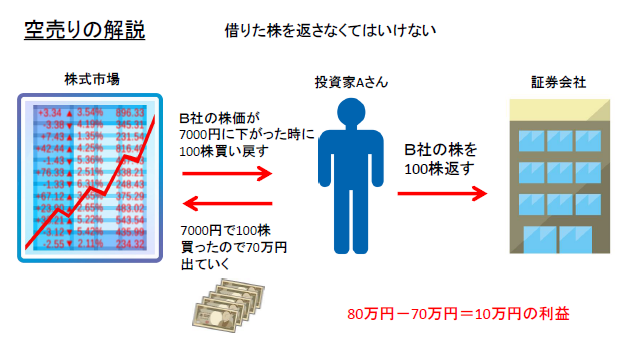

で、どうやって返すかと言うと、次の図になります。

借りた株を返すために、投資家Aさんは株式市場からB社の株を100株買います。そして、買い戻した100株を証券会社に返します。これで取引が終了します。

もし、株式市場から買い戻す時のB社の株価が7000円に下がっていたとすると、70万円でB社の株を100株買えることになります。(7,000円×100株=70万円)

ということは、80万円で売って70万円で買い戻したので、差額の10万円が利益になるということです。

もし、株価が6,000円に下がったとすると、20万円の利益が出ることになります。だから、空売りした後に株価が下がれば利益が出るんです。

逆に、空売りした後に株価が上がればマイナスになります。ようは損失です。もし、8,000円で100株売って、その後10,000円まで株価が上昇したとすると、10,000円×100株=100万円で買い戻すことになります。なのでこの場合20万円の損失になります。

簡単に説明すると、これが空売りの仕組みです。

なので、空売りは株価が下がると利益が出ます。空売りして株価が暴落すれば多くの利益を得ることが出来るということです。ただし、空売りした後に暴騰すれば多くの損失を出すことになるので注意が必要です。

空売りのメリット

暴落時でも儲けることができる

空売りのメリットは、暴落時でも利益を得ることができるということです。通常、株価が暴落すれば損失になりますが、空売りをした場合は利益を出すことができます。

ということは、上昇局面で利益を上げるだけでなく下落局面でも利益を出すことができます。株価は上げと下げを繰り返しているので、空売りができると利益を出すことができるチャンスが増えるということですね。

空売りでヘッジができる

例えば、A社の株が上昇すると思って1000株購入したとします。しかし予想は外れて株価は下がったとします。この場合、空売りなしでは二つの対応しかできません。

1つは、「これ以上下げては損失が大きくなるので、売って損切りする」

もう1つは、「株価が上昇してくるまで待つ」

この二つですよね。

でも、損切りすれば損失が出るし、株価が上昇するまで待っていても株価が戻ってくる保証はないし、今以上に下がってしまうとさらに損失が大きくなるので困りますよね。

しかし、空売りをすることで、もう一つの対応ができます。

それは、「もし株価が下がったら空売りする」という方法です。

空売りをすれば、空売りした時の株価より株価が下がれば利益が出ます。また、空売りすることを「信用新規売り」という言い方をします。

だからもし、ある銘柄を株価が5000円の時に買って、その後、株価が4800円に下がってしまったとします。すると、100株買っていたとすると2万円のマイナスになりますよね。

もし、これ以上株価が下がったら、どんどん損失が膨らみます。

しかし、4800円に下がった時に空売りを100株したとすると、それ以降は株価がどう動こうが、損失は2万円より多くはなりません。(手数料を除く)

もしくは、もっと下がると予測して4800円の時に300株空売りしたとすると、その後、4600円に下がればプラス2万円になります。

5000円で買った100株が4600円に下がったので、

5000円―4600円=400円 400円×100株=40000円(マイナス40000円)

4800円で空売りした300株が4600円に下がったので、

4800円―4600円=200円 200円×300株=60000円(プラス60000円)

60,000円―40,000円=20,000円

ということで、この場合、2万円の利益が出たことになります。

このように、買いだけでなく空売りをすることでヘッジ(リスク回避)することができますし、下落局面でも利益を取ることができます。

空売りができれば「うねり取り」という優れた手法でトレードができる

このように「買い」と「売り」を調整しながらトレードする手法に「うねり取り」という手法があります。

うねり取りは私も取り入れていますが、チャートを見てローソク足や移動平均線などを基準に、買いを入れるか、売りを入れるかの判断をします。

上がる可能性が高いチャートであれば「買い」を追加します。下げる可能性が高い場合は「空売り」を追加します。ただし、上げそうだから1000株買って、下げそうだから1000株空売り、といった単純なものではなく、玉(ぎょく)を調整しながら買いまたは空売りを追加していきます。

例えば、チャートを見て下げる可能性のほうが高いなら、買い3000株、売り7000株に建玉(約定した株の数量のこと)を調整したり、今度は上げる可能性が高くなってきたら、少しずつ買いの数量を増やして、買い6000株、売り4000株と言った感じに調整していきます。

場合によっては、買い10000株、売り0株にしたり。買い15000株、売り0株とかにする場合もあります。

このように、買いだけではなく相場の波を見ながら空売りもしていくと、下げた時のヘッジができますし、暴落の時でも利益を取ることができます。

空売りのデメリット

信用取引は返済期間が6か月と決められている

信用取引は、返済期間が6か月と決められています。(制度信用の場合)

現物買いの場合は、株価が下がって塩漬けになった場合「上がるまで待つ」ということができますが、空売りの場合は返済期限があるので「下げるまで待つ」と考えていても6か月が経過してしまうと強制的に決済されてしまいます。

だから、そこをよく考えて空売りしないと、強制的に損失が確定してしまいます。

ただ、私の場合は、数日から数週間のスイングトレードで空売りをするので返済期限を気にすることはありません。しかも買いと空売りでヘッジをしながらトレードするので、空売りした後に株価が上がったとしても、買いでヘッジするので損失を最小限にすることができます。

一般信用取引は返済期限がない

先ほど説明したのは「制度信用取引」の場合です。制度信用取引というのは、取引所が定めた銘柄を信用取引することができます。だから制度信用で取引できない銘柄もあります。

それに対して「一般信用取引」は、取引所ではなく各証券会社が定めたルールで信用取引ができます。なので、原則として返済期限に制限がありません。ただし、証券会社によっては返済期限が決められている場合もあります。

一般信用の場合は、返済期限がないかわりに金利が制度信用より高いです。金利と言うのは信用取引で株を買う場合、資金を借りて買うことになるので、それに対して金利がかかります。この金利が制度信用より一般信用のほうが一般的には高いです。

一方、空売りする場合は、金利はかかりませんが「貸株料」というのがかかります。空売りは株を借りて売るので貸株料が発生します。例えば、貸株料1.1%であれば、空売りした金額に対して年利1.1%の貸株料がかかることになります。

なぜ「カラ売りは怖い」と思われているのか?

「空売りは怖い」と言われている理由として、「株価は青天井で上昇する可能性がある」ということがよく言われています。

例えば、空売りではなくて買いでエントリーした場合、たとえ株価が1円になったとしても、手数料を除くと購入した金額以上はマイナスにはなりません。(信用取引でレバレッジを効かせた場合は、自己資金以上の損失が出る場合があります)

しかし、空売りの場合は、株価がどこまで上がっていくかはわかりませんよね。株価が100円の時に買った銘柄が1000円になる可能性もあります。

もし、株価100円の株を1万株空売りしていたとします。その後200円に株価が上がった場合、100円×1万円株で100万円の損失が出ることになります。

もし、100円で買った株が1000円になったとすると、900万円の損失が出ることになります。100万円しか資金がなかったとしても900万円も損失が出るんです。レバレッジをフルで利かせていた場合はもっと悲惨なことになります。

ただし、ルールを決めて売買すれば損失を最小限に抑えることができます。もしもの時のために逆指値で返済注文を入れておけば最悪の事態は避けることができます。

ただし、連日ストップ高になった場合は、決済したくてもできない可能性が高いので注意が必要ですね。

カラ売りできる銘柄と、できない銘柄

上場しているすべての銘柄をカラ売りできるというわけではありません。カラ売りできない銘柄も多くあります。

空売りできる銘柄のことを「貸借銘柄」と呼んでいます。一方、空売りできない銘柄(信用買いしかできない銘柄)を「信用銘柄」と呼んでいます。

下の画像は、楽天証券のマーケットスピードの画面ですが、「貸借」と書いてありますので、この銘柄は空売りをすることができます。

空売りをするには信用口座が必要

空売りをするためには、信用口座を開設しないといけません。

信用口座を開設するには、株式投資の経験が必要になります。株の取引をしたことがない人や、証券口座をj初めて開設して間もない人は、信用口座を開設することができません。

信用口座開設の申し込みはできますが、審査に落ちる可能性は高いです。ちなみに私は、証券口座を開設して3か月ぐらいで信用口座の申し込みをして審査に落ちました。

では、信用口座開設の審査に通るにはどれくらいの経験が必要かというと、証券会社によって口座開設基準は異なりますが、審査に通りやすい証券会社でも6か月以上は株式投資の経験が必要みたいです。

ですので、これから株式投資を始めようと思っている人や、証券口座を開設したばかりの初心者の人は、最低でも6か月以上経ってから信用口座開設の申し込みをしたほうがいいと思います。ただ、審査に落ちても再度申し込みをすることができるので、それほど深く考えなくてもいいと思います。

ちなみに私の場合は、楽天証券の口座を開設してから3か月くらいで信用口座の申し込みをして審査に落ちて、1年後に再度信用口座の申し込みをしたら審査に通りました。

【LINEで最新情報を配信しています】

パソコンでこのブログを見ている方は、下のQRコードをスマホで読み込んでください。